Kali ini Matob akan membahas tentang Pengertian Return on Asset (ROA), Return on Equity (ROE), dan Earning Per Share (EPS) serta fungsinya dalam sebuah analisis keuangan bisnis perusahaan. Monggo disimak ya.

1. Return on Assets (ROA)

1.1. Pengertian Return on Assets

Return on Asset (ROA) adalah salah satu rasio profitabilitas. Dalam analisis laporan keungan, rasio ini yang paling disorot. Hal tersebut karena mampu menunjukkan keberhasilan perusahaan untuk menghasilkan laba.

Return on Asset (ROA) adalah indikator seberapa menguntungkan suatu perusahaan relatif terhadap total asetnya. ROA memberi manajer, investor, atau analis gagasan tentang seberapa efisien manajemen perusahaan dalam menggunakan asetnya untuk menghasilkan pendapatan. Pengembalian aset ditampilkan sebagai persentase

ROA mampu mengukur kemampuan perusahaan untuk menghasilkan laba di masa lalu untuk kemudian diproyeksikan di masa depan. Aset yang dimaksud adalah keseluruhan properti perusahaan, diperoleh dari modal itu sendiri, atau dari modal asing yang dikonversi menjadi asset perusahaan digunakan untuk keberlanjutan perusahaan.

Nilai ROA yang lebih tinggi menunjukkan kinerja perusahaan yang lebih baik, karena tingkat pengembalian investasi yang lebih tinggi. Wield, 2005 menjelaskan bahwa nilai ini mencerminkan pengembalian perusahaan atas semua asset (atau pendanaan) yang diberikan kepada perusahaan.

Faktor-faktor yang mempengaruhi return on asset (ROA) adalah

- Rasio Likuiditas adalah rasio untuk mengukur kemampuan perusahaan memenuhi kewajiban jangka pendeknya, dihitung dengan membandingkan asset lancar dengan kewajiban lancar.

- Asset Rasio Manajemen adalah rasio manajemen asset ; mengukur seberapa efektif perusahaan mengelola asetnya

- Rasio Manajemen hutang adalah rasio manajemen asset untuk mengetahui sejauh mana kemampuan perusahaan untuk memenuhi kewajiban jangka panjangnya (hutang) yang digunakan untuk membiayai semua kegiatan perusahaan.

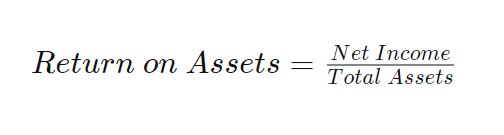

1.2. Rumus Perhitungan Return on Asset (ROA)

Bisnis (setidaknya yang bertahan) pada akhirnya adalah tentang efisiensi: memeras sumber daya yang terbatas. Membandingkan laba dengan pendapatan adalah metrik operasional yang bermanfaat, tetapi membandingkannya dengan sumber daya yang digunakan perusahaan untuk menghasilkan potongan bagi mereka dengan kelayakan keberadaan perusahaan itu. Return on Asset (ROA) adalah yang paling sederhana dari langkah-langkah korporasi seperti itu.

ROA dihitung dengan membagi laba bersih perusahaan dengan total aset. Sebagai rumus, itu akan dinyatakan sebagai:

ROA yang lebih tinggi menunjukkan lebih banyak efisiensi aset.

Misalnya Contoh, Spartan Sam dan Fancy Fran sama-sama memulai hot dog. Sam menghabiskan $ 1.500 untuk kereta logam tanpa tulang, sementara Fran menghabiskan $ 15.000 untuk unit bertema kiamat zombie, lengkap dengan kostum. Mari kita asumsikan bahwa itu adalah satu-satunya aset yang digunakan masing-masing. Jika selama periode waktu tertentu Sam mendapatkan $ 150 dan Fran mendapatkan $ 1.200, Fran akan memiliki bisnis yang lebih berharga tetapi Sam akan memiliki bisnis yang lebih efisien. Menggunakan rumus di atas, kita melihat ROA Sam yang disederhanakan adalah $ 150 / $ 1.500 = 10%, sedangkan ROA yang disederhanakan Fran adalah $ 1.200 / $ 15.000 = 8%.

1.3. Fungsi Return on Asset (ROA)

Munawir membagi kegunaan return on asset menjadi 5 bagian berdasarkan analisa, di antara

- Sebagai salah satu kegunaan yang prinsipil sifatnya menyeluruh. Apabila sebuah perusahaan sudah menjalankan praktek akuntansi yang baik maka manajemen dengan menggunakan teknik analisa ROA mampu mengukur efesiensi penggunaan modal yang bekerja, effisiensi produksi, dan effisiensi bagaian penjualan.

- Return on Asset adalah salah satu ukur digunakan untuk membandingkan efisiensi penggunaan modal pada perusahaan dengan perusahaan lain yang sejenis, sehingga dapat diketahui apakah perusahaannya berada di bawah, sama, atau di atas rata-ratanya. Dengan demikian dapat diketahui dimana kelemahan dan kekuatan dalam perusahaan satu dengan perusahaan lainnya. Itulah yang disebut data industri yang digunakan untuk mengukur rasio industri.

- Return on Asset adalah salah satu alat ukur yang dapat digunakan untuk mengukur effisiensi tindakan-tindakan yang dilakukan oleh devisi atau bagian yaitu dengan mengalokasikan semua biaya dan modal ke dalam bagian yang bersangkutan. Pentingnya mengukur rate of return pada tingkat bagian agar untuk dapat membandingkan effisiensi suatu bagian dengan bagian yang lain dalam perusahaan yang bersangkutan.

- Analisa return on asset dapat juga digunakan untuk mengukur profitabiltas dari masing-masing produk yang dihasilkan perusahaan dengan menggunakan product cost system yang baik. Modal dan biaya dapat dialokasikan kepada produk oleh perusahaan yang bersangkutan, sehingga dengan demikian akan dapat dihitung profitabilitas dari masing-masingproduk. Dengan demikian, manajemen akan dapat mengetahui produk mana yang mempunyai profit potensial.

- Return on asset berguna untuk keperluan kontrol, selain itu juga berguna untuk keperluan perencanaan. Misalnya, sebagian besar return on asset dapat digunakan untuk pengambilan keputusan kalau perusahaan akan mengadakan ekspansi.

Munawir juga menjelaskan keunggulan return on asset adalah sebagai berikut,

- Hasil dari analisa ROA dapat diperbandingkan dengan rasio industri, sehingga dapat diketahui posisi perusahaan terhadap industri. Hasil itulah yang nantinya dijadiakan sebagai salah satu langkah dalam perencanaan strategi.

- Hasil dari analisa ROA juga dapat berguna untuk kepentingan kontrol.

- Apabila perusahaan sudah menjalankan praktik akuntansi dengan baik maka analisis Return On Asset (ROA) dapat mengukur efisiensi penggunaan modal yang menyeluruh, yang sensitif terhadap setiap hal yang mempengaruhi keadaan keuangan perusahaan.

sedangkan, Abdul Halim menjelaskan keunggulan return on asset (ROA) sebagai berikut,

- Manajemen mempunyai perhatian serius pada memaksimalkan keuntungan atas modal yang diinvestasikan.

- ROA dapat dipergunakan sebagai alat untuk mengukur efisiensi tindakan-tindakan yang dilakukan oleh setiap divisi dan pemanfaatan akuntansi divisinya. Setelah itu, ROA akan menyajikan perbandingan berbagai macam prestasi antar divisi secara obyektif. ROA akan mendorong divisi untuk menggunakan saat memperoleh aktiva yang diperkirakan dapat meningkatkan ROA tersebut.

- Analisa ROA juga dapat digunakan untuk mengukur profitabilitas dari masing-masing produksi yang dihasilkan oleh perusahaan.

Munawir juga menjelaskan bahwa ROA juga memiliki kelemahan di antaranya

- Return On Asset (ROA) sangat dipengaruhi oleh metode depresiasi aktiva tetap, terutama dalam pengukuran devisi.

- Return On Asset (ROA) mengandung distorsi cukup besar terutama pada saat kondisi inflasi. Return On Asset (ROA) masih akan memiliki kecenderung tinggi akibat dan penyesuaian (kenaikan) harga jual. Sementara itu beberapa komponen biaya masih dinilai dengan harga distorsi.

2. Return on Equity (ROE)

2.1. Pengertian Return on Equity

Return on equity (ROE) atau sering juga disebut dengan Return On Common Equity, dalam bahasa Indonesia adalah sering diterjemahkan sebagai Rentabilitas Kepemilikan Sendiri (Rentability of Own Capital).

Investor untuk membeli saham akan tertarik dengan rasio profitabilitas ini, atau bagian dari total profitabilitas yang dapat dialokasikan kepada pemegang saham. Seperti diketahui, pemegang saham memiliki klaim residual atas laba yang diperoleh.

Laba yang diperoleh oleh perusahaan terlebih dahulu akan digunakan untuk membayar setiap bunga hutang, kemudian bagian preferensi, dan kemudian (jika ada) akan diberikan kepada pemegang saham biasa.

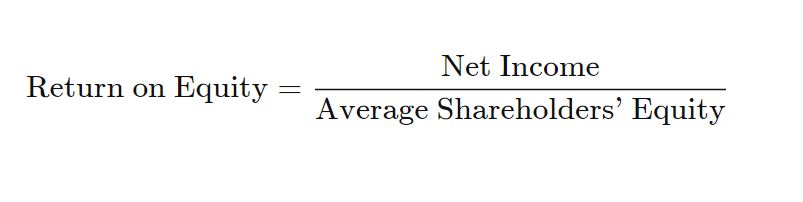

2.2. Rumus Perhitungan Return on Equity (ROE)

ROE dinyatakan sebagai persentase dan dapat dihitung untuk perusahaan mana pun jika laba bersih dan ekuitas keduanya angka positif. Penghasilan bersih dihitung sebelum dividen dibayarkan kepada pemegang saham biasa dan setelah dividen kepada pemegang saham preferen dan bunga kepada pemberi pinjaman.

Penghasilan Bersih adalah jumlah pendapatan, bersih dari biaya, dan pajak yang dihasilkan perusahaan untuk periode tertentu. Ekuitas Pemegang Saham Biasa dihitung dengan menambahkan ekuitas pada awal periode. Awal dan akhir periode harus bertepatan dengan apa yang menghasilkan laba bersih.

Penghasilan bersih selama tahun fiskal penuh terakhir, atau tertinggal 12 bulan, ditemukan pada laporan laba rugi — sejumlah aktivitas keuangan selama periode itu. Ekuitas pemegang saham berasal dari neraca — saldo berjalan dari seluruh sejarah perubahan aset dan kewajiban perusahaan.

Merupakan praktik terbaik untuk menghitung ROE berdasarkan ekuitas rata-rata selama periode tersebut karena ketidaksesuaian antara kedua laporan keuangan ini.

2.3 Manfaat ROE

- Return on equity mengukur seberapa efektif manajemen menggunakan aset perusahaan untuk menghasilkan laba.

- ROE yang baik atau buruk akan tergantung pada apa yang normal untuk rekan industri atau perusahaan.

- Sebagai jalan pintas, investor dapat mempertimbangkan pengembalian ekuitas mendekati rata-rata jangka panjang S&P 500 (14%) sebagai rasio yang dapat diterima dan apa pun yang kurang dari 10% sebagai miskin.

3. Earning Per Share (EPS)

3.1. Pengerian Earning Per Share

Earning Per Share (EPS) adalah alat manajemen untuk mengukur jumlah laba yang dapat dibagikan pemegang saham. Berdasarkan kesimpulan ini, rasio ini adalah perbandingan antara pendapatan yang dihasilkan (laba bersih) dan tunggakan dari saham yang diedarkan.

Definisi Earning Per Share menurut Arifin (2002), adalah sebagai berikut: “Earning Per Share adalah hasil perhitungan dari laba bersih dibagi dengan jumlah saham yang diedarkan. Jika ada peningkatan pertumbuhan EPS perusahaan, maka akan ada juga peningkatan minat investor pada saham perusahaan. Keuntungan yang digunakan sebagai ukuran adalah laba untuk pemilik Earning After Tax (EAT) ”.

Penurunan Laba Per Saham untuk saham biasa di atas didasarkan pada konsep bahwa perhitungan EPS dalam hubungan antara pendapatan dan saham biasanya setara atau efek setara dengan saham biasa yang beredar.

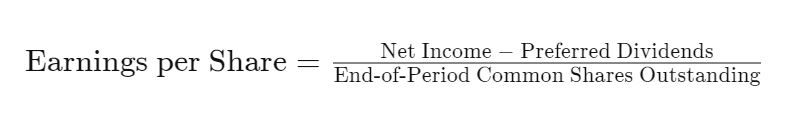

3.2. Perhitungan EPS

Nilai laba per saham dihitung sebagai laba bersih (juga dikenal sebagai laba atau laba) dibagi dengan saham yang tersedia. Perhitungan yang lebih disempurnakan menyesuaikan pembilang dan penyebut untuk saham yang dapat dibuat melalui opsi, utang konversi, atau waran. Pembilang persamaan juga lebih relevan jika disesuaikan untuk operasi yang dilanjutkan.

Untuk menghitung EPS perusahaan, neraca dan laporan laba rugi digunakan untuk menemukan jumlah akhir periode saham biasa, dividen yang dibayarkan pada saham preferen (jika ada), dan laba atau pendapatan bersih. Lebih akurat untuk menggunakan jumlah rata-rata tertimbang saham biasa selama periode pelaporan karena jumlah saham dapat berubah seiring waktu.

3.3. Mengapa EPS Penting?

- Laba per saham adalah laba perusahaan dibagi dengan jumlah saham biasa yang beredar.

- EPS menunjukkan berapa banyak uang yang perusahaan hasilkan untuk setiap sahamnya.

- EPS yang lebih tinggi menunjukkan nilai lebih karena investor akan membayar lebih untuk perusahaan dengan laba lebih tinggi.

- EPS dapat dihitung dengan berbagai cara, seperti mengecualikan barang-barang luar biasa atau operasi yang dihentikan, atau atas dasar dilusi

4. Efek ROA, ROE, dan EPS

Berdasarkan hasil analisis ROA, ROE dan efek EPS secara bersamaan pada nilai perusahaan, yaitu menemukan bahwa terdapat kontribusi yang lemah dan signifikan, maka hipotesis penelitian menyatakan bahwa ROA, ROE dan EPS berpengaruh signifikan terhadap nilai perusahaan memiliki bukti yang memadai untuk diterima. Temuan ini menunjukkan hal itu peningkatan ROA, ROE dan EPS secara bersamaan untuk suatu perusahaan dapat menggambarkan peningkatan nilai perusahaan dalam perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia.

Fakta empiris menunjukkan bahwa selama 2006 – 2010, rata-rata ROA adalah 5,32% (tabel 5.4), rata-rata dari ROE adalah 10.71% (tabel 5.5), dan rata-rata EPS adalah 212.69% (tabel 5.6). Di sisi lain, pada saat yang sama periode, tingkat pertumbuhan rata-rata perusahaan adalah 8,61% (tabel 5.1). Berdasarkan studi empiris ini, meningkat ROA, ROE, dan EPS secara bersamaan dapat mendukung peningkatan nilai perusahaan. Hubungan positif antara ROA, ROE dan EPS secara simultan pada nilai perusahaan berarti bahwa perusahaan dengan ROA tinggi, ROE dan EPS mendukung peningkatan nilai perusahaan. Pengukuran ketiga variabel ini berpusat pada laba, itu bisa Diasumsikan bahwa perolehan laba dapat menjadi indikator bagi investor untuk menginvestasikan sahamnya di perusahaan sehingga itu dapat mempengaruhi nilai perusahaan.

Sumber :

Munawir. 2007. Analisa Laporan Keuangan. Yogyakarta: Liberty.

Abdul Halim dan Bambang Supomo. 2001. Akuntansi Manajemen, Edisi 1. Jakarta: Salemba Empat.